猜你喜欢

(报告出品方/分析师:华福证券 邓伟)

1 扎根负极材料,锂电产业平台化1.1 负极、涂覆龙头企业,材料设备一体化布局

聚焦锂电池上游材料、设备,一体化布局锂电产业链:公司主营业务包括负极材料及石墨化加工、湿法隔膜及涂覆加工、自动化工艺设备、铝塑包装膜及光学膜、纳米氧化铝及勃姆石的研发、生产和销售等。

公司形成以负极及石墨化为主,涂覆隔膜及锂电设备为辅的基本格局。

公司通过投资新设、增资入股、受让收购等方式不断扩张锂电材料设备产业链,布局了负极上游针状焦、粘结剂,隔膜涂覆上游基膜、铝塑包装膜、纳米氧化铝、PVDF等业务,下辖负极材料及石墨化事业部、膜材料及涂覆事业部及自动化装备事业部三大事业部。

1.3.2 负极、涂覆稳中有进,锂电设备触底反弹

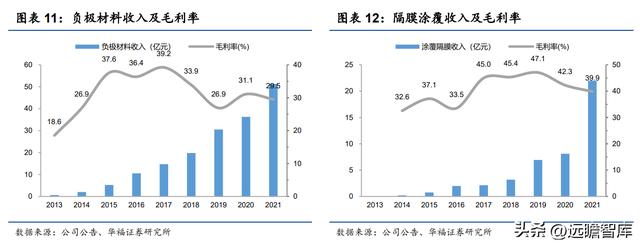

2021年负极材料出货量9.7万吨,同比增长54.5%,占2021年负极行业出货量13.5%,位居第三位。2021年负极材料收入51.3亿元,同比增长41.4%;负极材料毛利润15.13亿元,毛利率29.5%;考虑石墨化业务收入,产品综合毛利润18.61亿元,毛利率达36.3%。由于2021H2以来,石墨化加工价格不断上涨,导致负极产品毛利率有所下滑,石墨化自给对盈利能力影响进一步凸显。

涂覆隔膜加工量21.7亿平方米,同比增长207%,占2021年国内湿法隔膜总出货量35.2%。2021年涂覆隔膜收入22亿元,同比增长171%,隔膜业务毛利润8.75亿元,毛利率略下滑至39.9%。

截至2021年年末,璞泰来共有研发人员799人,占员工总数9.8%。截至2021年累计获得专利授权691件,获得软件著作权36件。负极材料技术领域,展开了在焦炭、沥青等的基础研究,以及对颗粒整形、材料致密化处理、CVD表面改性等的工艺开发;建成硅负极材料中试线,对氧化亚硅、纳米硅炭等产品进行研究开发。石墨化领域,开发新一代厢式炉石墨化加工工艺,以提升生产能力并降低制造成本。

从技术方面来讲,目前石墨负极材料的性能逐渐趋于理论值,如石墨的理论克容量为372mAh/g,目前部分厂家产品已可以达到365mAh/g,基本达到极限值。

目前锂电池负极材料已经从单一的天然石墨发展到了人造石墨、中间相碳微球以及硬碳、无定形硅合金等多种负极材料共存的局面。

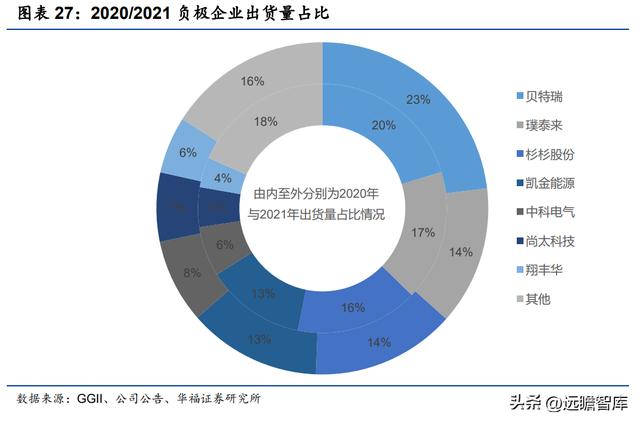

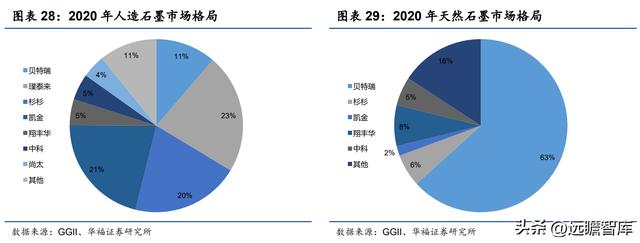

负极行业龙头格局明显,前四大企业贝特瑞、璞泰来、杉杉股份、凯金能源市占率显著高于其他,2019年CR4达74%,2020年CR4达66%,2021年CR4达64%。

总体市场集中度略有下滑,二线企业新增产能增幅较大,同时订单充足,产能利用率接近满产,出货量差距缩小。

据GGII及各公司公告数据测算,璞泰来2021年负极出货量9.7万吨,市占率13.5%,排名第三,略低于贝特瑞及杉杉。近三年璞泰来总体负极出货量占比排名分别为三、二、三,石墨负极行业龙头地位稳固。

细分市场看,璞泰来在人造石墨市场市占率为23%,市占率排名第一,主要竞争对手为杉杉和凯金,市占率分别为20%和21%。天然石墨市场仅占负极总出货量的16%,璞泰来目前没有竞争天然石墨市场。天然石墨市场中,贝特瑞独占63%。

2.2 负极产能快速释放,石墨化率行业最高

当前璞泰来负极已规划总产能将达37万吨,其中石墨化产能将达32万吨,基本实现石墨化自给。璞泰来自2017年起逐步在江西、江苏、内蒙古等地加大负极材料产能建设,2017年收购山东兴丰后逐步布局石墨化加工业务。2021年底内蒙兴丰二期及内蒙紫宸负极一体化项目投产后,负极总产能达16万吨,石墨化产能达12万吨。

以江西紫宸(璞泰来)为例,其主要工序为:

1)预处理:根据产品的不同,将石墨原料与其他辅料按不同比例混合,在空气流磨中进行气流磨粉,采用旋风收尘器收集所需粒径物料,收尘率约为80%。

2)热解造粒:于200~300℃搅拌1-3h,而后继续加热至400-500℃,搅拌得到粒径在10-20mm的物料,降温出料。

3)球磨造粒:球磨机进行机械球磨,10~20mm物料磨制成6~10μm粒径的物料。球磨制得的粉料经管道输送至筛分机进行筛分。

4)石墨化加工:在高温下,碳材料由碳网的二维结构向三维有序结构转变。

5)球磨、筛分:石墨化后的物料通过真空输送到球磨机,进行物理混合、球磨,使用分子筛进行筛分,筛下物进行检验、计量、包装入库。筛上物进一步球磨达到粒径要求后在进行筛分。

2021年负极材料单吨净利润显著提升,全年平均单吨净利达1.1万元/吨,相比2020年提高约3000元/吨。随公司负极及石墨化产能不断扩张,规模效应进一步体现,自有石墨化占比提升,带动总体生产成本持续下降,负极材料单吨盈利能力显著提高,2021年负极材料(含石墨化)净利润率超20%。

涂覆价差缩小有望提高湿法隔膜整体涂覆率,目前涂覆膜与基膜平均价差约0.5元/平方米,相比2019年中旬1.5元/平方米价差,涂覆膜与基膜价差显著缩小。目前7μm 2μm涂覆隔膜与7μm湿法基膜单价分别为2.4元/平方米与2元/平方米,涂覆价差0.4元/平方米;9μm 9μm涂覆隔膜与9μm湿法基膜单价分别为1.95元/平方米与1.3元/平方米,涂覆价差0.65元/平方米。

3.2 涂覆销量快速增长,加工服务盈利优异

2021年璞泰来涂覆隔膜业务收入22亿元,同比增长171%,贡献毛利8.8亿元,毛利率达39.9%。毛利率水平有所下滑,主要原因为隔膜涂覆平均单价下降,导致单平毛利有所下滑。璞泰来从2017年起逐步将原有的采购原膜 加工后销售模式改为加工服务模式,即仅收取加工费,因此隔膜涂覆业务整体毛利率大幅上升。

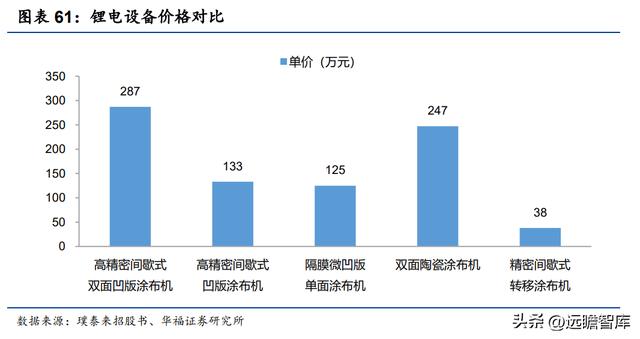

由于工艺、技术、需求等不同,高端与低端锂电设备价格差距较大。高端设备单价可达300万元左右,低端设备价格在50万元以内。

璞泰来涂布设备产品技术领先,为国内首家实现涂膜精度COV<0.2%的企业,率先在国内推出双面自动化涂布机,率先研发动力电池高速宽幅双面涂布机。新嘉拓连续三年锂电涂布机销售规模位居行业第一,率先开发出双闭环张力系统,将张力精度提高到100g以内,精度和效率两项设备关键技术指标均行业领先。

近年来璞泰来加大产品研发投入,2021年研发投入5.43亿元,研发/营收占比达6%,处于行业领先水平。同行业贝特瑞、翔丰华、杉杉股份研发/营收占比分别为5.6%/ 3.6%/ 3.5%,研发投入比例均显著低于璞泰来。

控股东阳光氟树脂(55%)PVDF业务,PVDF涂覆单平成本有望大幅下降。PVDF主要用于正极粘接剂、隔膜涂覆材料等,由于下游锂电需求旺盛及原材料受限导致的成本上升,2021年以来,电池级PVDF(聚偏二氟乙烯)产品单价已从年初11.6万元/吨上涨至年末44.5万元/吨,全年涨幅达284%。价格上涨原因主要为其原料R142b(一氯二氟乙烷)价格上涨至18.5万元/吨以上,导致PVDF生产成本提升至35万元/吨左右。

东阳光氟树脂将当前产能为5000吨PVDF,2022年底将提升至1万吨PVDF,并配套2.7万吨R142b原料产能,PVDF生产成本有望下降至7万元/吨。后续产能释放后,除自供隔膜涂覆业务外,也将逐步对外销售。

锂电隔膜&涂覆需求:预计2022-2024年全球锂电隔膜需求166/ 236/ 328亿平方米。湿法隔膜占比将逐步提升,预计2022-2024年湿法隔膜需求量分别为126/ 187/ 269亿平方米,隔膜涂覆需求量为106/ 161/ 237亿平方米。

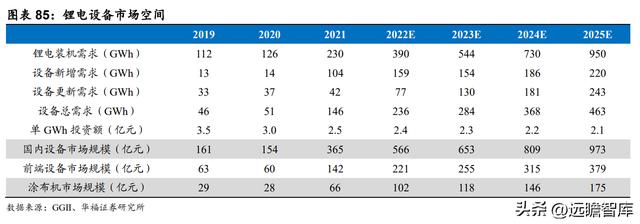

锂电设备:预计2022-2024年国内锂电设备市场规模分别将达566/ 653/ 809亿元,其中涂布机设备市场规模分别为102/ 118/ 146亿元。

我们认为璞泰来估值仍处于偏低水平,主要原因为:

1)璞泰来负极石墨化当前产能和规划产能自给率为行业最高,极大减少负极出货及盈利受石墨化限制的情况;

2)负极龙头地位较为稳固,先发优势明显,预计人造石墨负极市占率仍将保持前列,盈利能力确定性强;

3)隔膜业务将迎大幅增长,作为国内最大独立隔膜涂覆加工商,深入基膜 涂覆业务,带来新增利润增长;

4)加速布局PVDF及配套原材料业务,带来利润快速提升。

一体化平台优势显著:综合考虑公司负极、隔膜、设备等多项业务,估值参考负极企业贝特瑞、中科电气,隔膜龙头恩捷股份、星源材质及设备龙头先导智能。考虑到公司业绩高度确定性,及公司锂电产业链一体化平台构建,给予公司2023年25倍PE,对应目标价81.43元/股。

7 风险提示❑ 新能源汽车销量不及预期:

国内补贴完全退坡后,新能源汽车尤其是中高端车型销量增长可能不达预期;海外疫情失控,全球经济放缓叠加补贴退坡,可能导致新能源车销量下滑,从而导致全球动力锂电池需求量下滑。

❑ 上游原料价格波动对利润影响:

新产能短期难以大规模投产,负极上游原材料针状焦、石墨化受产能紧张影响导致价格上涨,带动负极材料成本上升;终端市场需求旺盛,对上游原材料需求量大,市场出现供不应求。

❑ 能耗双控政策影响负极石墨化产能:

石墨化是人造石墨负极材料生产的关键工序,主要成本为电费,通常1吨石墨化产能需耗费1.2-1.4万度电,属于高能耗工艺。如国内石墨化产能占比47%的内蒙古地区,受环保和限电政策影响,部分小的石墨化加工已被迫停产,头部负极企业石墨化整体影响10-20%。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】远瞻智库-为三亿人打造的有用知识平台|报告下载|战略报告|管理报告|行业报告|精选报告|论文参考资料|远瞻智库